Danh sách xe từ bến xe Huế đi Tam Kỳ - Quảng Nam

Danh sách các nhà xe Huế đi Quy Nhơn – Bình Định

Tổng hợp số điện thoại các hãng taxi ở Huế

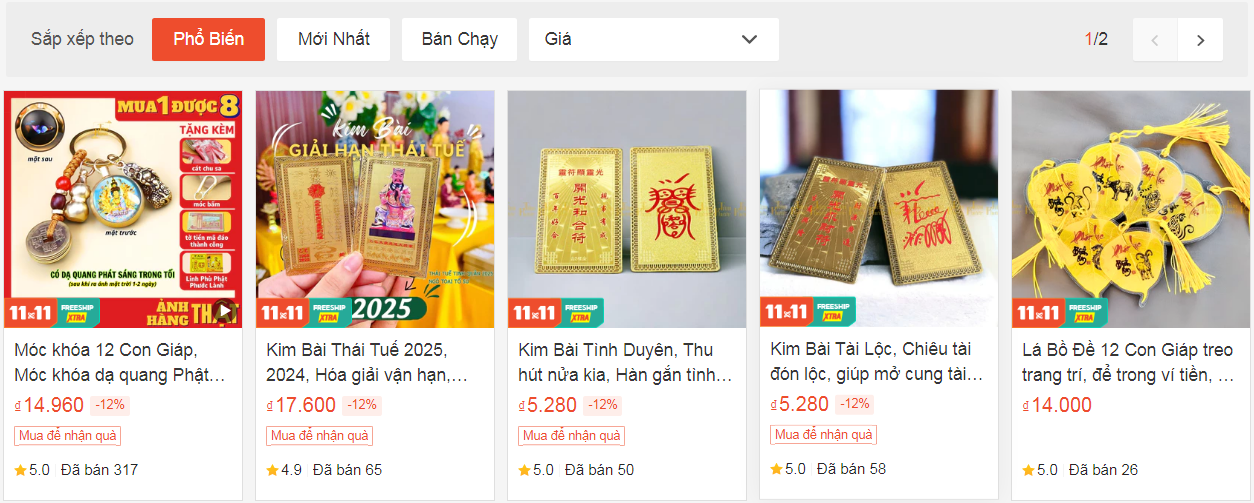

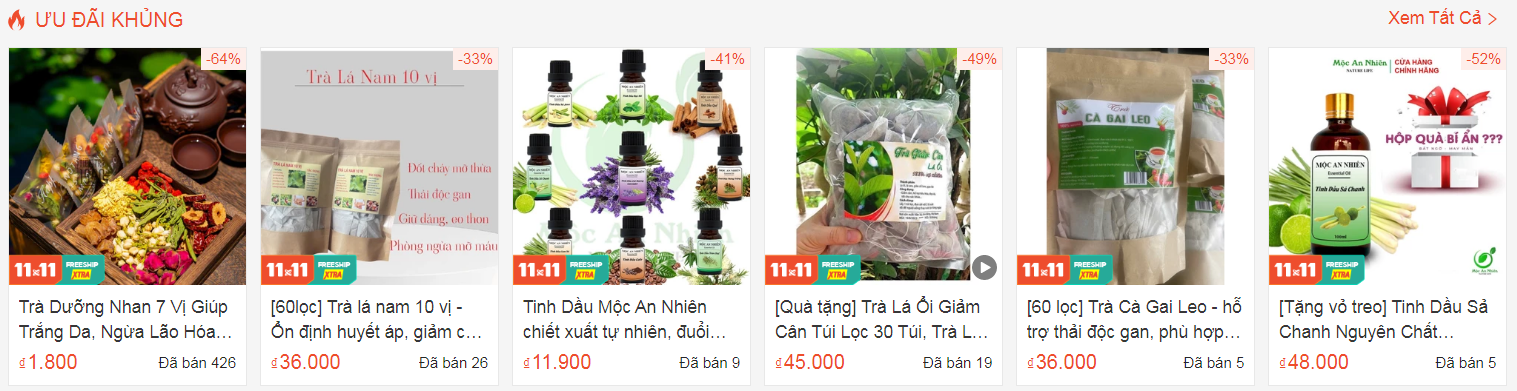

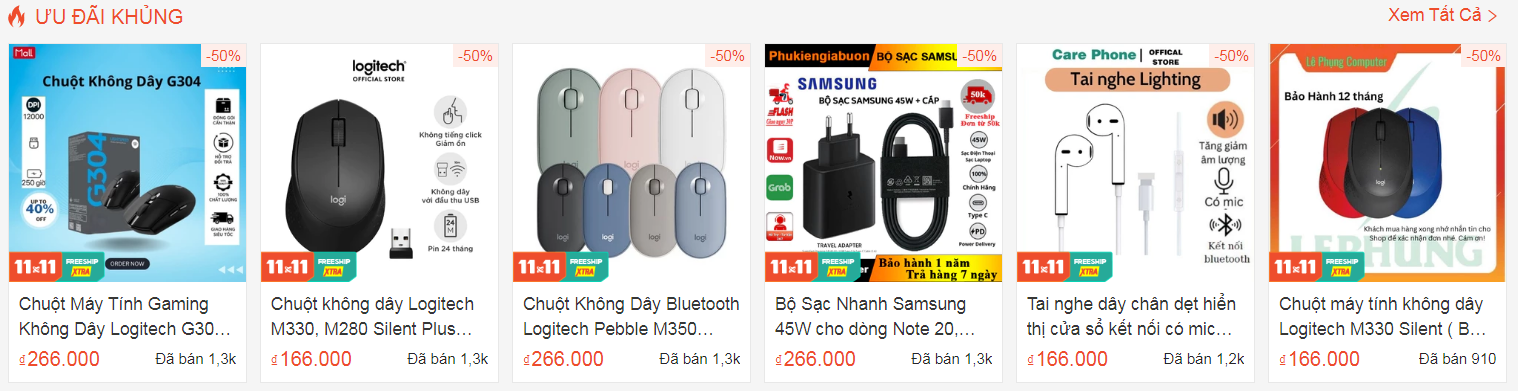

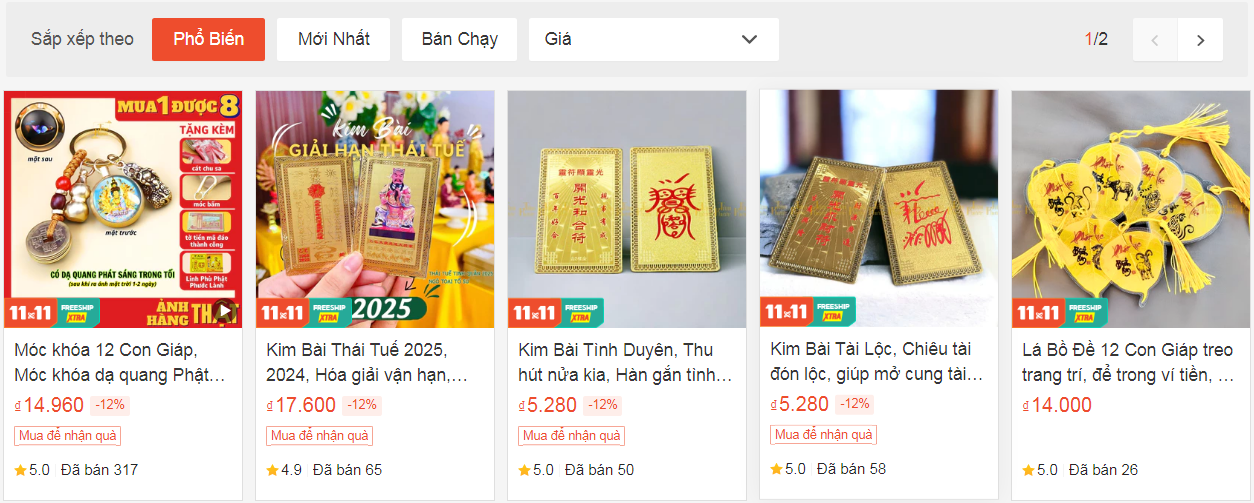

Phụ kiện máy tính với đa dạng mẫu mã, giá rẻ, chất lượng

Phụ kiện máy tính với đa dạng mẫu mã, giá rẻ, chất lượng

Lý thuyết Dow là gì? 6 nguyên tắc cơ bản của lý thuyết Dow

Thảo luận trong 'Resort -Khách sạn-Nhà nghỉ Đà Nẵng' bắt đầu bởi Duyên96dn, 27 Tháng một 2021.

Phụ kiện máy tính với đa dạng mẫu mã, giá rẻ, chất lượng

Phụ kiện máy tính với đa dạng mẫu mã, giá rẻ, chất lượng

Loading...

Loading...

Ads by 098.151.5060

Vé tham quan Hạ Long giá rẻ

Vé tham quan Hạ Long giá rẻ

Ads by 098.151.5060

Mua 1 tặng 1 Bà Nà Hill

Mua 1 tặng 1 Bà Nà Hill

Ads by 098.151.5060

Động phong nha đi từ Huế

Động phong nha đi từ Huế

Ads by 098.151.5060

Tham quan Huế 1 ngày

Tham quan Huế 1 ngày

Dịch

Dịch